Kiedy i jak rozliczyć PIT 2016.

Zeznanie roczne złożyć muszą wszystkie osoby, które w danym roku uzyskiwały jakieś przychody podlegające opodatkowaniu podatkiem dochodowym od osób fizycznych. Jeżeli podatnik nie uzyskał ani złotówki przychodu – deklaracji nie składa. Nie składa jej również, jeżeli w latach wcześniejszych przychód uzyskiwał, a w roku 2016 taki przychód nie wystąpił.

Jeżeli podatnik w danym roku uzyskał stratę, to powinien złożyć zeznanie podatkowe. Obowiązkiem podatnika jest wykazanie przychodów z danego roku, a uprawnieniem – wykazanie kosztów uzyskania lub straty z lat poprzednich. Deklaracja ze stratą może okazać się przydatna w następnych latach – strata może być odliczana od dochodu w kolejnych latach podatkowych (przez 5 lat, nie więcej niż 50% straty rocznie).

Jeżeli podatnik uzyskał przychody równe kosztom uzyskania, powinien on złożyć deklarację roczną. Nie ma znaczenia kwota przychodu, lecz sam fakt ich uzyskiwania. Jeżeli podatnik zarobił mniej niż wynosi wartość tzw. kwoty wolnej od podatku – czyli mniej niż 3091 r. (dane na 2016 r.) – musi złożyć deklarację. W takim przypadku podatek wyniesie zero złotych, niemniej może zdarzyć się tak, że w wyniku rozliczenia płatnik pobierał zaliczki na podatek od pierwszej zarobionej złotówki i podatnik otrzyma zwrot podatku.

Jeżeli podatnik uzyskiwał jedynie kwoty zwolnione z opodatkowania – deklaracji nie składa. Jeżeli natomiast uzyskiwał on przychody opodatkowane oraz zwolnione z opodatkowania lub nie podlegające w ogóle podatkowi – w zeznaniu rocznym deklaruje on wyłącznie przychody opodatkowane, niezwolnione; przychodów zwolnionych oraz nieopodatkowanych w deklarację taką nie wpisuje.

Jeżeli podatnik uzyskuje przychody z zagranicy i w Polsce nie uzyskuje innych przychodów, to deklarację wypełni tylko, jeśli umowa międzynarodowa nakazuje mu zastosować do jego przychodów metodę proporcjonalnego odliczenia. Jeżeli podatnik nie uzyskiwał przychodów na terytorium kraju a umowa międzynarodowa wskazywała na metodę zwolnienia z progresją – podatnik deklaracji nie składa (cała kwota jest bowiem zwolniona z opodatkowania). Jeżeli jednak podatnik oprócz przychodów zagranicznych – osiąga również w kraju przychody podlegające opodatkowaniu – to deklarację należy złożyć. Wykazać w niej należy przychody zagraniczne i to niezależnie od tego, czy środki z zagranicy są zwolnione (zagraniczne przychody mogą wpływać na stawkę podatku stosowaną do przychodów uzyskanych w kraju), czy podlegają metodzie proporcjonalnego odliczenia (będą rozliczane na terytorium Polski, z prawem odliczania podatku zapłaconego za granicą).

Jeżeli nierezydent uzyskuje w Polsce przychody, to złoży on deklarację z tytułu przychodów uzyskiwanych na terytorium kraju, chyba że podatek w jego przypadku pobierany jest ryczałtowo przez płatnika.

Zeznanie podatkowe złożyć należy do:

- 31 stycznia 2017 r. :

- PIT-16A (karta)

- PIT-19A (duchowni)

- PIT-28 (ryczałt)

- 28 lutego 2017 r. :

- PIT-40 (za pracownika)

- PIT-40A (ZUS za świadczeniobiorcę)

- 2 maja 2017 r.:

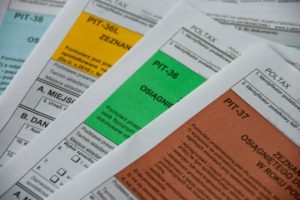

- PIT-36 (działalność)

- PIT-36L (liniowy)

- PIT-37 (praca)

- PIT-38 (giełda)

- PIT-39 (nieruchomości)

Termin końcowy mija o godzinie 23:59 dnia wskazanego powyżej. Podatnicy, którzy deklaracji nie złożą w terminie powinni liczyć się z konsekwencjami takiego działania i karą za opóźnienie.

Termin końcowy mija o godzinie 23:59 dnia wskazanego powyżej. Podatnicy, którzy deklaracji nie złożą w terminie powinni liczyć się z konsekwencjami takiego działania i karą za opóźnienie.

Najprostszą formą złożenia zeznania jest przekazanie go w okienku podawczym Urzędu Skarbowego. Możliwe jest również złożenie zeznania metodą alternatywną:

- wysłanie go w formie dokumentu elektronicznego do organu podatkowego połączone z uzyskaniem urzędowego potwierdzenia odbioru,

- nadanie go w polskiej placówce pocztowej operatora wyznaczonego w rozumieniu ustawy z dnia 23 listopada 2012 r. – Prawo pocztowe lub w placówce pocztowej operatora świadczącego pocztowe usługi powszechne w innym państwie członkowskim Unii Europejskiej lub otrzymane przez polską placówkę pocztową operatora wyznaczonego po nadaniu w państwie spoza Unii Europejskiej albo złożone w polskim urzędzie konsularnym;

- złożenie przez żołnierza lub członka załogi statku morskiego w dowództwie jednostki wojskowej lub kapitanowi statku;

- złożenie przez osobę pozbawioną wolności w administracji zakładu karnego;

- złożenie przez osobę aresztowaną w administracji aresztu śledczego.

Złożenie deklaracji za pomocą Internetu nie wymaga posiadania e-podpisu. Weryfikacja podatnika odbywa się za pomocą 5 danych personalnych dotyczących podatnika:

- NIP albo numer PESEL – w zależności od podatnika,

- imię (pierwsze),

- nazwisko,

- data urodzenia,

- kwota przychodu wskazana w zeznaniu lub rocznym obliczeniu podatku za rok podatkowy o dwa lata wcześniejszy niż rok, w którym jest składany dokument elektroniczny (składając deklarację za 2016 – podajemy kwoty przychodów z 2015 r.).

Źródło : http://www.pit.pl/